*Previsão de envio a partir do dia 25/08/2023

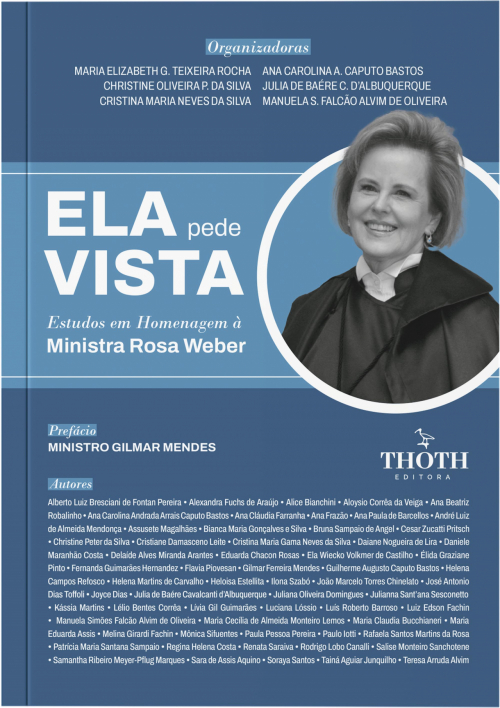

Em mais de trinta anos de judicatura, sendo dez deles como Ministra do Superior Tribunal de Justiça, a Professora Regina Helena Costa contribui de forma magistral para o Direito e a Democracia brasileira, em atuação marcada por firmes convicções, rara acurácia técnica e aprazível instigação ao debate, além do constante zelo pela dignidade humana e pelo devido processo.

Além de render justo tributo à homenageada, esta obra reúne importantes nomes, entre professores consagrados, magistrados, pesquisadores e profissionais de várias áreas do Direito, debatendo, de forma plural e dialógica, temas contemporâneos profícuos, os quais tocam as obras, escritos acadêmicos e votos mais marcantes da Ministra Regina Helena.

*Previsão de envio a partir do dia 25/08/2023

Em mais de trinta anos de judicatura, sendo dez deles como Ministra do Superior Tribunal de Justiça, a Professora Regina Helena Costa contribui de forma magistral para o Direito e a Democracia brasileira, em atuação marcada por firmes convicções, rara acurácia técnica e aprazível instigação ao debate, além do constante zelo pela dignidade humana e pelo devido processo.

Além de render justo tributo à homenageada, esta obra reúne importantes nomes, entre professores consagrados, magistrados, pesquisadores e profissionais de várias áreas do Direito, debatendo, de forma plural e dialógica, temas contemporâneos profícuos, os quais tocam as obras, escritos acadêmicos e votos mais marcantes da Ministra Regina Helena.

ORGANIZADORES

SOBRE OS AUTORES

APRESENTAÇÃO

PARTE I

Temas de Direito Tributário

CAPÍTULO 1

Humberto Martins

RECUPERAÇÃO JUDICIAL, CERTIDÕES NEGATIVAS E PARCELAMENTO TRIBUTÁRIO NA VISÃO DO STJ

Introdução3

1 O Poder Judiciário no Brasil – Independência e garantias da magistratura – O Superior Tribunal de Justiça

2 Recuperação judicial, certidões negativas e parcelamento tributário na visão do STJ

Conclusão

Referências

CAPÍTULO 2

Mauro Luiz Campbell Marques

DIREITO TRIBUTÁRIO SANCIONADOR – O REGIME JURÍDICO DAS MULTAS TRIBUTÁRIAS E SUA NECESSÁRIA REGULAMENTAÇÃO LEGISLATIVA

Introdução

1 Da distinção entre a obrigação tributária relativa ao pagamento de tributos e a obrigação tributária relativa ao pagamento da penalidade pecuniária (multa) e da classificação das penalidades tributárias

2 Dos direitos fundamentais, dos princípios constitucionais e das normas da Constituição Federal e do Código Tributário Nacional relativos ao sistema do jus puniendi estatal: semelhanças e diferenças entre o Direito Penal e o Direito Tributário Sancionador

3 Da jurisprudência do Supremo Tribunal Federal sobre a gradação das multas de mora e de ofício e o julgamento do Tema n. 736 da repercussão geral

4 Da necessária regulamentação legislativa no âmbito do regime jurídico das multas tributárias – PLC n. 124/2022

Conclusão

Referências

CAPÍTULO 3

Benedito Gonçalves

Camile Sabino

A TRIBUTAÇÃO E OS DIREITOS FUNDAMENTAIS SOB A ÓTICA DA MINISTRA REGINA HELENA COSTA

Introdução

1 A trajetória da Ministra Regina Helena no Direito Tributário

2 A atividade tributária no Brasil

3 O conflito entre a tributação e os direitos fundamentais

4 Uma visão humanista da tributação

Conclusão

Referências bibliográficas

CAPÍTULO 4

Paulo Sérgio Domingues

Fabiano Lopes Carraro

BREVE EXPOSIÇÃO DOS TRABALHOS DA COMISSÃO DE JURISTAS PRESIDIDA PELA MINISTRA REGINA HELENA COSTA PARA APRIMORAMENTO DOS PROCESSOS ADMINISTRATIVO E TRIBUTÁRIO

Introdução

1 A dinâmica dos trabalhos da comissão de juristas presidida pela Ministra Regina Helena Costa

2 O Relatório Final da Comissão

3 Breve exposição dos Anteprojetos de Lei elaborados pela Comissão

3.1. O Anteprojeto de aperfeiçoamento do Processo Administrativo

4.2. Os Anteprojetos de aperfeiçoamento do Processo Tributário

4.2.1. Anteprojeto de Lei Complementar de Prevenção de Litígios, Consensualidade e Processo Administrativo Tributário Nacional

4.2.2. Anteprojeto de Lei Ordinária de Processo Administrativo Tributário no âmbito da União

4.2.3. Anteprojeto de Lei Ordinária de Consulta Tributária no âmbito da União

4.2.4. Anteprojeto de Lei Ordinária de Mediação no âmbito da União

4.2.5. Anteprojeto de Lei Ordinária de Arbitragem Tributária, a regular a arbitragem nos três níveis da Federação

4.2.6. Anteprojeto de Lei Complementar de Código de Defesa do Contribuinte

4.2.7. Anteprojeto de Lei Ordinária de Execução Fiscal, a regular a cobrança da dívida ativa da União, dos Estados, do Distrito Federal, dos Municípios e das respectivas autarquias e fundações de Direito Público

4.2.8. Anteprojeto da Lei Ordinária de Custas da Justiça Federal

5 Panorama atual do processo legislativo das proposições elaboradas pela Comissão de Juristas

Conclusão

CAPÍTULO 5

Betina Treiger Grupenmacher

Nayara Sepulcri de Camargo Pinto

Laércio Cruz Uliana Junior

NOVAS REGRAS DO JOGO? IMUNIDADE TRIBUTÁRIA RELATIVA A IMÓVEIS CEDIDOS POR ENTES PÚBLICOS NA ATUAL JURISPRUDÊNCIA DO SUPREMO TRIBUNAL FEDERAL

A homenageada

Introdução

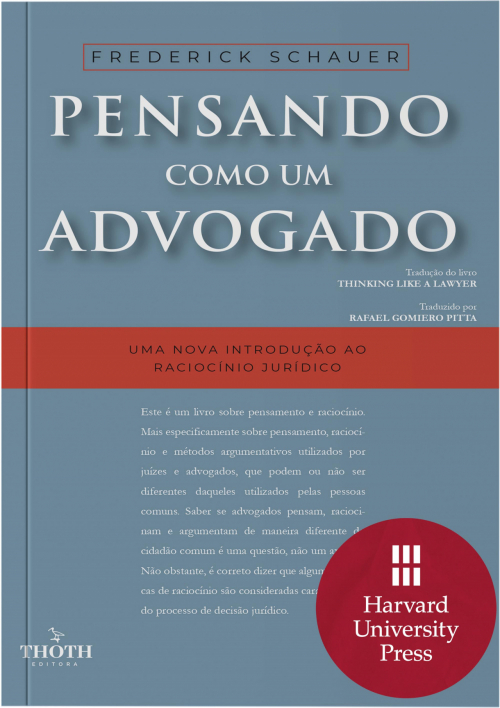

1.1 Regras, generalização e justificativa

1.2 Experiências rebeldes: disjunção entre generalização e justificativa

1.3 Dois modelos: conversação e enraizamento

1.4 Precedentes como generalizações enraizadas

2 O caso da imunidade tributária relativa aos imóveis locados ou cedidos na jurisprudência do STF

3 Análise da controvérsia à luz da teoria de Schauer

Considerações finais

Referências

CAPÍTULO 6

Fernando Facury Scaff

Eduarda Gouveia Costa Tupiassu

DA ESTRUTURA À FUNÇÃO DO TRIBUTO NO ESTADO CONTEMPORÂNEO

Introdução

1 O mercado na passagem do Estado Liberal ao Estado Social

2 O mercado como instituição jurídica

3 Análise estrutural da norma tributária e a mudança de paradigma: a análise da função

4 A função do tributo no Estado Contemporâneo

Conclusões

Bibliografia citada

CAPÍTULO 7

Gustavo Brigagão

REFORMA DA TRIBUTAÇÃO DA DISTRIBUIÇÃO DE LUCROS E DIVIDENDOS

1 Reforma Tributária. Quando e como fazer?

2 Sistema bifásico e monofásico da tributação do lucro da distribuição dos dividendos

3 Projetos no Congresso Nacional cujo objetivo é (ou foi) o de tributar os dividendos

4 Quarto Manifesto

CAPÍTULO 8

Heleno Taveira Torres

LEI COMPLEMENTAR PARA COBRANÇA DE DIFERENCIAL DA SUBSTITUIÇÃO TRIBUTÁRIA

1 Competência para instituir o ICMS e a sistemática da substituição tributária

2 O regime da substituição tributária

3 Substituição tributária e os critérios para definição da base de cálculo do ICMS-ST

4 O regramento da substituição tributária e a jurisprudência do STF

5 Alcance da tese fixada pelo STF no julgamento do Tema nº de repercussão geral

4 Necessidade de Lei Complementar para normas gerais sobre substituição tributária e sua base de cálculo

Considerações finais

CAPÍTULO 9

Humberto Ávila

CONCEITO DE FATURAMENTO

Introdução

1 Argumento histórico

2 Argumento semântico

3 Argumento sistemático

4 Argumento jurisprudencial

Conclusão

CAPÍTULO 10

Samuel Rodrigues de Miranda Neto

O ART. 106 DO CTN E O DIREITO SANCIONADOR NÃO PENAL: AS INFRAÇÕES TRIBUTÁRIAS NO TEMPO E A RATIO DECIDENDI DO TEMA N. 1.199 DA REPERCUSSÃO GERAL

Introdução

1 A Lei n. 14.230/2021 e o Tema n. 1.199 da repercussão geral

2 O ius puniendi estatal

3 O art. 5º, XL, da Constituição da República, a irretroatividade da norma tributária sancionatória, e a ratio decidendi do Tema n. 1.199 da repercussão geral

Conclusão

Referências

CAPÍTULO 11

Juliana Furtado Costa Araujo

O PRINCÍPIO DA PRATICABILIDADE NO CONTEXTO DA TRANSAÇÃO TRIBUTÁRIA FEDERAL PREVISTA NA LEI Nº 13.988/2020

Introdução

1 Praticabilidade no direito tributário

2 Transação tributária e a indisponibilidade do crédito tributário

3 Transação tributária como meio indireto de extinção do crédito tributário

4 O modelo de transação federal instituído pela Lei nº 13.988/2020

5 Transação por edital: modelo de negociação informado pelo princípio da praticabilidade

Conclusões

Bibliografia

CAPÍTULO 12

Lázaro Reis Pinheiro Silva

FEDERALISMO FISCAL E A (NÃO) INCIDÊNCIA DE IRPJ E CSLL SOBRE OS INCENTIVOS FISCAIS DE ICMS

Introdução

1 Federalismo Fiscal e o livre exercício das competências impositivas pelos Estados-membros

3 A impossibilidade de inclusão dos créditos presumidos de ICMS na base de cálculo do Imposto sobre a Renda da Pessoa Jurídica – IRPJ e da Contribuição Social sobre o Lucro Líquido – CSLL e o EREsp 1.517/492/PR

4 A persistente controvérsia em torno dos incentivos fiscais de ICMS e o Tema 1.182/STJ: um novo olhar sobre o federalismo fiscal

Conclusões

Referências

CAPÍTULO 13

Carlos Henrique Gonçalves de Moura

A TRIBUTAÇÃO PELA RENDA SOB A PERSPECTIVA VENCIDA: EXAME DE CASOS DA JURISPRUDÊNCIA DO STJ

Introdução

1 Acórdãos examinados

1.1 Recurso Especial n. 1.470.443/PR

1.2 Recurso Especial n. 1.679.495/SP

Considerações finais

Referências

CAPÍTULO 14

Luciano de Souza Godoy

DIREITO DAS SUCESSÕES: O ITCMD NOS ARROLAMENTOS SUMÁRIOS

Introdução: breves notas sobre inventário judicial e extrajudicial

1 O Recurso Especial Repetitivo 2.027.927 e o Tema 1074

Considerações Finais

Referências Bibliográficas

CAPÍTULO 15

Luís Eduardo Schoueri

Ricardo André Galendi Júnior

AS SUBVENÇÕES PARA INVESTIMENTOS E O PRINCÍPIO FEDERATIVO NA JURISPRUDÊNCIA DO STJ

Introdução

1 O conflito federativo criado pela Jurisprudência Administrativa

1.1 A distinção entre subvenções correntes e subvenções para investimentos

1.2 A reinterpretação do PN 112/78 pela CSRF

1.3 Perfeita sincronia não é “carimbar o dinheiro”

1.4 Perfeita sincronia é “fiscalizar a fiscalização”

1.5 Efeito: as subvenções como fonte de conflito federativo

2 A LC 160/17 e a suficiência da intenção do subvencionador

2.1 Contexto da edição da LC 160/17

2.2 A subvenção para investimentos na LC 160/17

2.3 Lei no tempo e aplicação a casos não definitivamente julgados

2.4 A caracterização das subvenções para investimentos concedidas pela União

3 A jurisprudência do STJ e a irrelevância da classificação das subvenções

3.1 O argumento a partir do princípio federativo

3.2 A superveniência da LC 160/17 e a manutenção do entendimento

3.3 A abrangência das decisões

3.4 O distinguishing no caso das isenções de ICMS

Conclusão

CAPÍTULO 16

Luiza Nagib

CAPACIDADE CONTRIBUTIVA, EXTRAFISCALIDADE E ALÍQUOTAS REGRESSIVAS DO IMPOSTO SOBRE A RENDA NAS APLICAÇÕES FINANCEIRAS

Introdução

1 Capacidade Contributiva

2 Extrafiscalidade

3 Alíquotas Regressivas do Imposto sobre a Renda nas Aplicações Financeiras: Capacidade Contributiva e Extrafiscalidade

Conclusões

Bibliografia

CAPÍTULO 17

Marcus Livio Gomes

Eduardo Sousa Pacheco Cruz Silva

Bruna Ferreira

A REFORMA DO PROCESSO TRIBUTÁRIO: BREVES COMENTÁRIOS SOBRE A COMISSÃO DE JURISTAS PRESIDIDA PELA MINISTRA REGINA HELENA COSTA

Considerações iniciais

1 Os anteprojetos de lei propostos

1.1 Lei Complementar Sobre Normas Gerais de Prevenção de Litígios, Consensualidade e Processo Administrativo Tributário em Matéria Tributária

1.2 Lei do Processo Administrativo Tributário Federal

1.3 Da arbitragem, da mediação e da consulta tributária federal

1.4 Código de Defesa do Contribuinte

1.5 Lei de Execução Fiscal

Conclusão

Referências

CAPÍTULO 18

Misabel de Abreu Machado Derzi

Valter de Souza Lobato

Fernando Daniel de Moura Fonseca

LIMITAÇÃO À COMPENSAÇÃO DE PREJUÍZOS FISCAIS NA EXTINÇÃO DE PESSOAS JURÍDICAS: CONTRIBUIÇÕES SOB A PERSPECTIVA DO CONCEITO CONSTITUCIONAL DE RENDA

Considerações iniciais

1 O conceito de renda compreendido a partir do Sistema Constitucional Tributário

2 Impossibilidade de limitação da compensação de prejuízos fiscais na extinção de pessoas jurídicas em atenção ao conceito constitucional de renda

3 Em outros países, que não adotam um conceito constitucional de renda, as compensações são mais isonômicas

Conclusões

Referências

CAPÍTULO 19

Paulo Ayres Barreto

O MÉTODO DAS COMMODITIES NO NOVO SISTEMA DE PREÇOS DE TRANSFERÊNCIA DA MP 1.152/22: ENTRE PRATICABILIDADE E CAPACIDADE CONTRIBUTIVA

Introdução

1 Breve escorço sobre o método aplicável às commodities na legislação anterior (PECEX)

2 O método das commodities na MP 1.152/22

2.1 Da identificação da transação controlada

2.2 Do método das commodities e dos ajustes ao preço cotado

2.3 Da determinação do aspecto temporal das transações controlada e parâmetro

Considerações finais

Referências bibliográficas

CAPÍTULO 20

Renato Lopes Becho

REFLEXÕES SOBRE AS ALTERAÇÕES NAS FONTES DO DIREITO TRIBUTÁRIO. ESTUDOS EM HOMENAGEM A REGINA HELENA COSTA

Introdução

1.1 Sobre as fontes do direito brasileiro e brevíssima nota sobre sua evolução

2.2. Sobre a fundamentação teórica do common law: à guisa de mera introdução ao realismo jurídico

Conclusão

Bibliografia

CAPÍTULO 21

Roque Antonio Carrazza

IMPOSSIBILIDADE JURÍDICA DE INCLUSÃO DE DESCONTOS INCONDICIONADOS NA BASE DE CÁLCULO DO ICMS-OPERAÇÕES MERCANTIS E DO ICMS-COMUNICAÇÃO – CLÁUSULAS DE FIDELIZAÇÃO – INAPLICABILIDADE DA DECISÃO NORMATIVA CAT Nº 03/2004, DA SECRETARIA DA FAZENDA DO ESTADO DE SÃO PAULO

Introdução

1 Os perfis constitucionais do ICMS-operações mercantis e do ICMS-comunicação e suas bases de cálculo possíveis

1.1 Considerações gerais

1.2 O ICMS-operações mercantis e sua “base de cálculo possível”

1.3 O ICMS-comunicação e sua “base de cálculo possível”

2 A Decisão Normativa CAT nº 03, de 27 de setembro de 2004 e os contratos de fidelização firmados pelas operadoras de telefonia móvel celular, com seus clientes

3 Do caráter incondicional dos descontos concedidos pelas operadoras de telefonia móvel celular

3.1. Introito

3.2. Detalhamento do assunto

Conclusão

CAPÍTULO 22

Sergio André Rocha

A RELAÇÃO ENTRE OS TRATADOS INTERNACIONAIS E O DIREITO DOMÉSTICO E O ARTIGO 98 DO CTN

Introdução

1 Origens do Artigo 98 do Código Tributário Nacional

1.1 O Anteprojeto de Rubens Gomes da Souza

1.1.1 O Relatório do Professor Rubens Gomes de Souza

1.1.2 As Sugestões Oferecidas ao Anteprojeto de Código Tributário Nacional

1.2 O Projeto de Código Tributário Nacional de 1954

1.3 O Projeto de Código Tributário Nacional de 1966

2 A Relação entre o Direito Interno e o Direito Internacional Público na Jurisprudência do STF

3 O Julgamento do “Caso Volvo” e a Relação entre Tratados Internacionais Tributários e o Direito Interno

4 Qual a Relevância Concreta do Debate Hoje e qual o Papel do STF?

Conclusão

CAPÍTULO 23

Sérgio Seabra Varella

COBRANÇA DE IRPJ E CSLL SOBRE VALORES CORRESPONDENTES A INCENTIVOS FISCAIS DO ICMS: PACTO FEDERATIVO E VIOLAÇÃO DE PRINCÍPIOS CONSTITUCIONAIS

Apresentação

2 Questão controvertida nos embargos de divergência no Resp nº 1.517.492

3 Princípios adotados no acórdão

3.1 Princípio Federativo

3.2 Objetivos da federação

3.3 Princípio da subsidiariedade

3.4 Princípio da autonomia da atividade tributante

3.5 Princípio da conduta amistosa federativa

3.6 Princípio da segurança jurídica

4 Extrafiscalidade, direito social a alimentação, dignidade da pessoa humana, não obstância ao exercício dos direitos fundamentais

5 Outros acórdãos sobre o tema

6 Constituição federal. dispositivos legais aplicáveis ao caso

6.1 Artigos 1º, 3º e 6º da constituição federal

6.3 Lei complementar 160/2017

Conclusão

Referências

CAPÍTULO 24

Wesley Luiz de Moura

DIÁLOGO INSTITUCIONAL ENTRE O JUDICIÁRIO E O PARLAMENTO (RESP 1.480.918/RS E PL 2.490/2022) – O POLÊMICO ART. 11 DO DL 401/1968

Introdução

1 O contexto do surgimento do art. 11 do Decreto-Lei n. 401/1968

2 A guinada na jurisprudência do STJ com a apreciação do REsp n. 1.480.918/RS e o aceno para o Parlamento

3 A abertura do julgamento voltado para a solução da divergência interno no STJ

4 Breves notas acerca do art.11

Considerações derradeiras

Bibliografia

PARTE II

Outros temas de direito público

CAPÍTULO 25

Luis Felipe Salomão

Caroline Somesom Tauk

OS SISTEMAS DE INTELIGÊNCIA ARTIFICIAL DO JUDICIÁRIO BRASILEIRO E A EXECUÇÃO FISCAL

Introdução

1 Os objetivos dos sistemas de inteligência artificial

2 A Inteligência Artificial na execução fiscal

Considerações finais

Referências bibliográficas

CAPÍTULO 26

Sebastião Alves dos Reis Júnior

Anna Maria da Trindade dos Reis

A MIN. REGINA HELENA E A COLETIVIDADE

CAPÍTULO 27

Assusete Magalhães

NOTAS SOBRE A EVOLUÇÃO DA JURISPRUDÊNCIA DO SUPERIOR TRIBUNAL DE JUSTIÇA EM DIREITO ADMINISTRATIVO

Introdução

1 Normas sancionadoras

1.1 Improbidade administrativa: perda da função pública, medidas executivas atípicas e elemento subjetivo

1.2 Processo Administrativo Disciplinar: recurso hierárquico, prescrição da pretensão punitiva e controle judicial da sanção

2 Segurança jurídica nas relações administrativas

2.1 Decadência e autotutela

2.2 Prescrição de pretensão contra o Poder Público

2.3 Teoria do fato consumado

3 Alienação de bem expropriado e direito de acesso à informação ambiental

Conclusão

Referências bibliográficas

CAPÍTULO 28

Luiz Alberto Gurgel de Faria

Rodrigo Maia da Fonte

RETROATIVIDADE DA LEI N. 14.230/2021: O ALCANCE DO TEMA 1199/STF À LUZ DO STJ

Introdução

1 A retroatividade (?) da norma mais benéfica

2 O tema 1199: Solução definitiva?

3 Alcance do tema 1199: as primeiras considerações do STJ

Considerações finais

Referências

CAPÍTULO 29

Messod Azulay Neto

INJUSTIÇA EPISTÊMICA É INEVITÁVEL?

Introdução

1 Breve panorama conceitual

2 Arcabouço teórico

3 Avaliação crítica

Conclusão

Referências

CAPÍTULO 30

Og Fernandes

Vívian Cintra Athanazio Leal

O JULGAMENTO DO RESP N. 1.856.644/SC: CONSIDERAÇÕES SOBRE A INTERPRETAÇÃO DA “COMPETÊNCIA TERRITORIAL DO ÓRGÃO PROLATOR” CONSTANTE NO ART. 2º-A DA LEI N. 9.494/1997

1 Síntese do tema analisado: controvérsias sobre a expressão “competência territorial do órgão prolator” constante no art. 2º-A da Lei n. 9.494/1997

2 Histórico processual e argumentos lançados no julgamento do REsp n. 1.856.644/SC

3 Apontamentos sobre a jurisprudência e a doutrina relacionadas ao tema e considerações finais

CAPÍTULO 31

Cassio Scarpinella Bueno

REFLEXÕES SOBRE O INCIDENTE DE DESCONSIDERAÇÃO DA PERSONALIDADE JURÍDICA NA EXECUÇÃO FISCAL: UMA (MERECIDA) HOMENAGEM À MINISTRA E PROFESSORA REGINA HELENA COSTA

1 Palavras iniciais

2 O incidente de desconsideração da personalidade jurídica e o inafastável diálogo entre os planos material e processual

2.1 Exemplificando: a Lei n. 13.874/2019 e a necessidade de instauração do incidente de desconsideração da personalidade jurídica para identificação de grupos econômicos (art. 50, § 4º, do CC)

3 Não há execução sem título executivo

4 Compreendendo a “dispensa” de instauração do incidente de desconsideração da personalidade jurídica (art. 134, § 2º, do CPC)

5 O redirecionamento da execução de crédito tributário

5.1 Julgados da 1ª Turma do STJ sobre o tema

Considerações finais

Bibliografia

CAPÍTULO 32

Helena Campos Refosco

ACESSO À JUSTIÇA, INCLUSÃO, COMUNICAÇÃO: HOMENAGEM À TRAJETÓRIA DA MINISTRA REGINA HELENA COSTA NA DOCÊNCIA E NA MAGISTRATURA

Introdução

1 Acesso à Justiça: conceito e evolução

2 Acesso à Justiça no Brasil

3 Inclusão

4 Comunicação social no Poder Judiciário

Considerações finais

CAPÍTULO 33

Fernando Caldas Bivar Neto

DIÁLOGO ENTRE CORTES E O RESP N. 1.888.091/SP: AFINAL, INCUMBE AO SUPREMO TRIBUNAL FEDERAL OU AO SUPERIOR TRIBUNAL DE JUSTIÇA DIRIMIR A CONTROVÉRSIA?

Introdução

1 O início do dilema

2 Ausência de regras de atuação concertada na vigência do Código de Processo Civil de 1973

3 O Código de Processo Civil de 2015 e a tentativa de solucionar o conflito

4 Problema resolvido?

5 REsp n. 1.888.091/SP: um novo olhar sobre a matéria

Considerações finais

Referências bibliográficas

CAPÍTULO 34

Isabela Bonfá de Jesus

Roberta Vieira Gemente de Carvalho

A DISCIPLINAS DAS TUTELAS PROVISÓRIAS NO CÓDIGO DE PROCESSO CIVIL DE 2015 E SUA APLICABILIDADE AO MANDADO DE SEGURANÇA

Introdução

1 O mandado de segurança e as previsões específicas para a concessão de liminar contidas na Lei Federal nº 12.016, de 07 de agosto de 2009

2 A atividade de interpretação da norma jurídica

3 Cabimento de tutelas provisórias nos termos disciplinados pelo código de processo civil ao mandado de segurança

Conclusão

Bibliografia

CAPÍTULO 35

Marilia Carvalho Neves Ferros

Maria Aparecida Valle Rosa

TEMA REPETITIVO 982, TEMA 1.095 DA REPERCUSSÃO GERAL E O CUSTO DO DIREITO FUNDAMENTAL DO IDOSO À VIDA DIGNA

Introdução

1 O Tema n. 982 do Superior Tribunal de Justiça e o Tema n. 1.095 do Supremo Tribunal Federal

2 Os direitos da pessoa idosa na Constituição da República como normas constitucionais pré-orçamentárias

Conclusão

Referências bibliográficas

CAPÍTULO 36

José Eduardo Cardozo

Eduardo Lasmar Prado Lopes

POR QUE A AUSTERIDADE FISCAL NÃO PODE SER UM ÓBICE À EFETIVAÇÃO DO DIREITO À RENDA MÍNIMA?

Introdução

1 Premissas jurídico- filosóficas da renda mínima e a sua garantia como direito fundamental na constituição de 1988

Conclusão

Referências bibliográficas

CAPÍTULO 37

Maurício Zockun

Carolina Zancaner Zockun

O DIREITO PÚBLICO, O DIREITO PRIVADO E A TUTELA DO INTERESSE PÚBLICO

1 A finalidade do Direito

2 A “plenitude da ordenação”

3 Direito público e direito privado: categorias constitucionais

4 Função pública como elemento orientador das atividades estatais

Bibliografia

CAPÍTULO 38

Rafaela Mateus Duarte

Rafaela Fernanda Fontoura Pszebiszeski

PRESCRIÇÃO CONTRA SOCIEDADE DE ECONOMIA MISTA: APLICAÇÃO DO DECRETO N. 20.910/1932 E DO CÓDIGO CIVIL, À LUZ DA JURISPRUDÊNCIA DO SUPERIOR TRIBUNAL DE JUSTIÇA

Introdução

1 Panorama Normativo

2 Posições Doutrinárias

3 Jurisprudência do Superior Tribunal de Justiça

Considerações Finais

Referências Bibliográficas

CAPÍTULO 39

Sacha Calmon Navarro Coêlho

SÍNTESE DO SISTEMA ATUAL DE CONTROLE DA CONSTITUCIONALIDADE DAS LEIS NO BRASIL (CONSTITUIÇÃO DE 1988)

1 Controle concentrado e abstrato das normas jurídicas

2 Controle difuso e concreto das normas jurídicas

3 Inconstitucionalidade por omissão e jurisdição das liberdades

CAPÍTULO 40

Silvio Luís Ferreira da Rocha

CONTROLE E RESPONSABILIZAÇÃO DA FUNÇÃO JUDICIAL EM UM ESTADO DEMOCRÁTICO DE DIREITO

Considerações Gerais

2 Tipologia da Responsabilidade Judicial

3 Dos Valores Éticos

Conclusão

Bibliografia

CAPÍTULO 41

Edson Fachin

Lucas Bevilacqua

REFORMA DO PROCESSO TRIBUTÁRIO, ARBITRAGEM TRIBUTÁRIA E O SISTEMA DE PRECEDENTES JUDICIAIS VINCULANTES

Introdução

1 Evolução histórica-normativa da Arbitragem no Brasil: elementos básicos

2 Desafios presentes para a Lei de Arbitragem: algumas questões

3 A arbitragem face o sistema de precedentes vinculantes

4 A arbitragem tributária e mecanismos de controle da aplicação de precedentes

Considerações finais

Referências

| ISBN | 978-65-5959-557-0 |

| Dimensões | 23 x 15.5 x 3 |

| Tipo do Livro | Impresso |

| Páginas | 697 |

| Edição | 1 |

| Idioma | Português |

| Editora | Editora Thoth |

| Publicação | Julho/2023 |

-

Mestre em Direito pela Pontifícia Universidade Católica de São Paulo – PUC/SP. Juiz Federal na Seção Judiciária de São Paulo. Juiz Auxiliar no Superior Tribunal de Justiça – STJ.Mestre em Direito Constitucional e Processual Tributário pela Pontifícia Universidade Católica de São Paulo – PUC/SP. Pós-graduado em Direito Tributário pelo IBET. Assessor de Ministro do Superior Tribunal de Justiça – STJ. Procurador do Estado de Goiás em Brasília (cedido ao STJ).Especialista em Gerontologia. Chefe de Gabinete no Superior Tribunal de Justiça – STJ. Analista Judiciária do Tribunal Regional Federal da 3ª Região.Mestre em Direito pela Universidade de Brasília – UnB. Assessor de Ministra e Analista Judiciário no Superior Tribunal de Justiça – STJ.

Você também pode gostar destes produtos:

Outros livros da mesma categoria:

Outras obras dos autores:

Acessar Conta

Esqueceu sua senha?

Digite seu e-mail abaixo para iniciar o processo de recuperação de senha.